Actualmente existe una “sequía de liquidez” en los activos digitales, que se evidencia a través de diferentes métricas que alcanzan mínimos históricos y muestran el agotamiento del mercado. Así lo publicó la firma de datos y análisis Glassnode en su informe más reciente de esta semana.

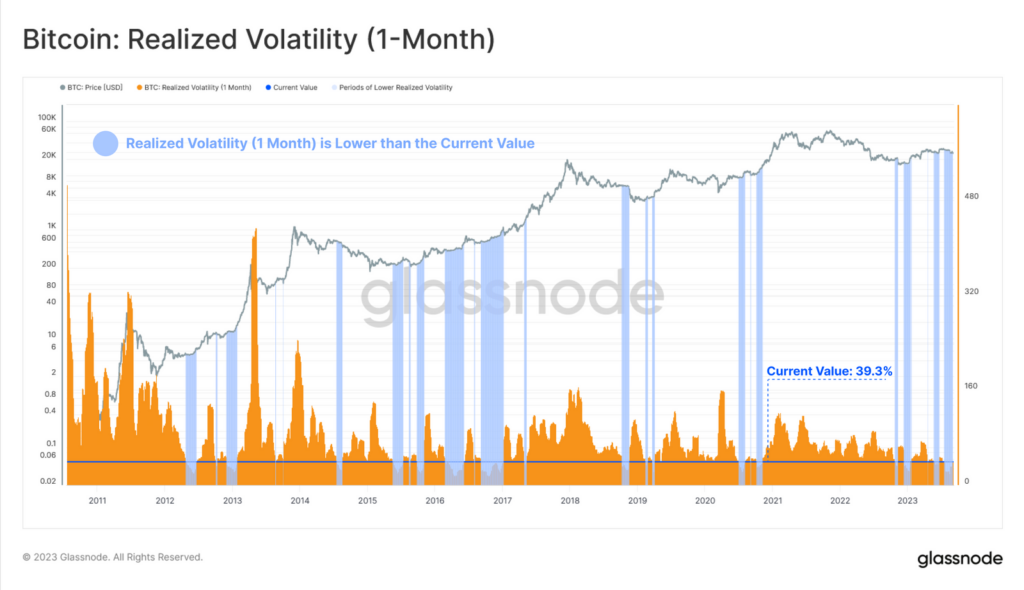

En principio, la firma detallado que “el mercado de activos digitales ha vuelto a un rango de negociación notablemente ajustado, experimentando un régimen de volatilidad comprimida”. Precisó que, más allá de la reciente venta masiva que arrastró a bitcoin a 25.000-26.000 dólares, la fluctuación de precios sigue siendo históricamente baja.

Además, la mayoría de las monedas que se venden están muy cerca de su precio de compra original, similar a los niveles de 2020 que precedieron al mercado alcista.

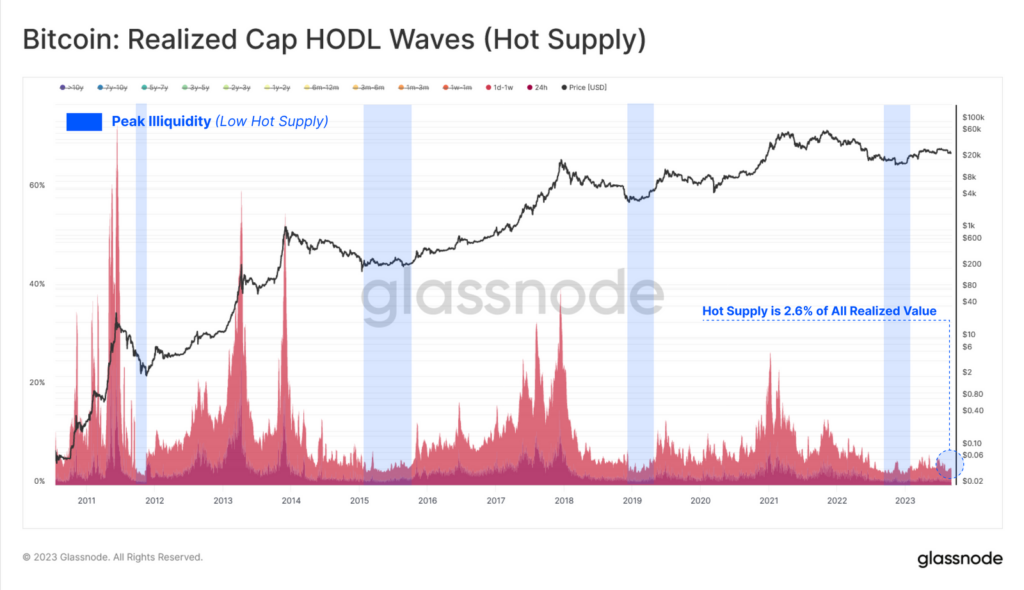

También visualiza que la iliquidez actual se refleja en la proporción de riqueza que posee el grupo más activo y líquido del mercado, al que llama suministro caliente. Esta cohorte corresponde a las monedas que se movieron en la última semana y Actualmente se encuentra en mínimos históricos..

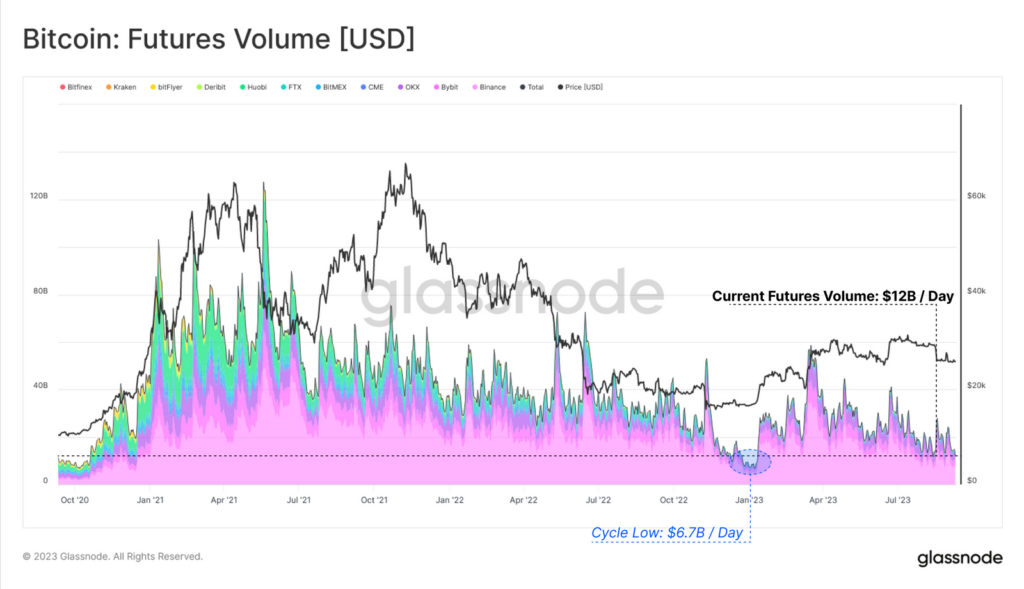

Pasando a los mercados de derivados fuera de la cadena, se muestra que los volúmenes de negociación de futuros han sucumbido a un destino similar, alcanzando mínimos históricos de 12 mil millones de dólares por día.

Los Hodlers se mantienen firmes sin deshacerse de sus bitcoins

En estas condiciones, Glassnode advierte que no es sorprendente que el suministro de la cohorte de tenedores a largo plazo haya alcanzado un nuevo máximo histórico de 14,74 mil millones de bitcoins, ya que significa que Los hodlers están “cada vez menos dispuestos a gastar las monedas que tienen”, lo que genera falta de liquidez y volatilidad..

Asimismo, destaca que este comportamiento de los hodlers “indica una convicción constante entre los tenedores existentes” de acumular, como las ballenas (inversores con más de 1.000 BTC) reportadas por CriptoNoticias que han regresado a una tendencia de compra en la última semana.

En cambio, la firma contrasta que la oferta mantenida dentro de la cohorte de corto plazo, que representa la parte más activa del mercado, ha caído al nivel más bajo desde 2011. Tal panorama refleja que actualmente la baja demanda actual del mercado impide que bitcoin suba de precio.

En este sentido, mientras los hodlers se mantienen firmes, renunciando a muy poco del suministro retenido, los inversores a corto plazo están “tambaleándose al borde de la rentabilidad”, y muchas monedas tienen una base de costos por encima del rango de precios actual. alrededor de 26.000 dólares. “Esto sugiere que este grupo es cada vez más sensible a los precios”, señala la empresa.

Glassnode resume que el escenario actual muestra que “la liquidez en todo el mercado de activos digitales continúa agotándose”, lo que refuerza la probabilidad de que los inversores “han entrado en un período de extrema apatía, agotamiento y aburrimiento”.

¿Qué significa baja liquidez para el precio?

Algo a tener en cuenta en el contexto actual es que la baja liquidez significa que cualquier operación comercial relativamente grande mueve fácilmente el precio, ya sea hacia arriba si es compra o viceversa si es venta. Eso es posiblemente lo que llevó la breve caída que tuvo el bitcoin esta semana hasta los 25.000 dólares, su nivel más bajo en tres meses, y su regreso a unos 26.000 dólares.

En este sentido, Mientras continúe la baja liquidez, bitcoin podría volver a tener fuertes cambios de precios. Es por eso que algunos analistas recomiendan mantente cauteloso al negociar o incluso mantenerse al margen en este momento para evitar pérdidas, ya que el mercado es más impredecible.

De todas formas, algunos traders catalogan contextos como este como una señal para buscar oportunidades para operar en cambios bruscos de precios, según sus estrategias de inversión o trading. Si hace esto, siempre es esencial evaluar la gestión de riesgo y aplicar medidas como detener la pérdida de (una venta automática a un precio determinado para evitar grandes pérdidas).